手机行业的创新与发达,带动了手机代工行业的发展和兴旺。所谓的手机代工厂,指的是原始设备制造商,代工厂只是人们对其的俗称。手机代工厂的职责,就是加工和生产品牌公司设计和研发的产品。

2019年底,伟创力“拒绝”替华为手机代工,最终市场传闻蓝思科技和比亚迪两者收购伟创力位于长沙的代工厂,其中比亚迪早就有手机代工业务,并且有为小米高端旗舰机代工。

随后到了今年上半年,市场再次有消息表示蓝思科技和立讯精密两者争夺中国台湾结构件大厂,两者都想收购可成的目的,同样在于试图争夺抢夺苹果手机代工业务;日前,更有消息传闻,立讯精密有意收购伟创力为苹果代工的工厂,而领益智造也传闻将切入手机代工领域!

这也就意味着,苹果三大核心代工厂立讯精密、蓝思科技、领益智造均想进军手机代工市场,而切入点则在于苹果,长期来看,甚至包括华为手机!

传统业务受限:业绩难再持续增长

对于立讯精密、蓝思科技和领益智造而言,三者都是苹果的核心供应商,尤其是立讯精密,可以说多方面深度与苹果业务绑定,不仅仅在于供应链元器件端,更是包括了TWS耳机的代工。

从这三者近些年的业绩来看,都面临同样的一个难点,那就是如何维持业绩持续增长!立讯精密的业务模式,是其近些年来业绩维持稳定增长的主要元素所在——深度绑定苹果,从供应产品单一化转向多元化,再到苹果TWS耳机代工!

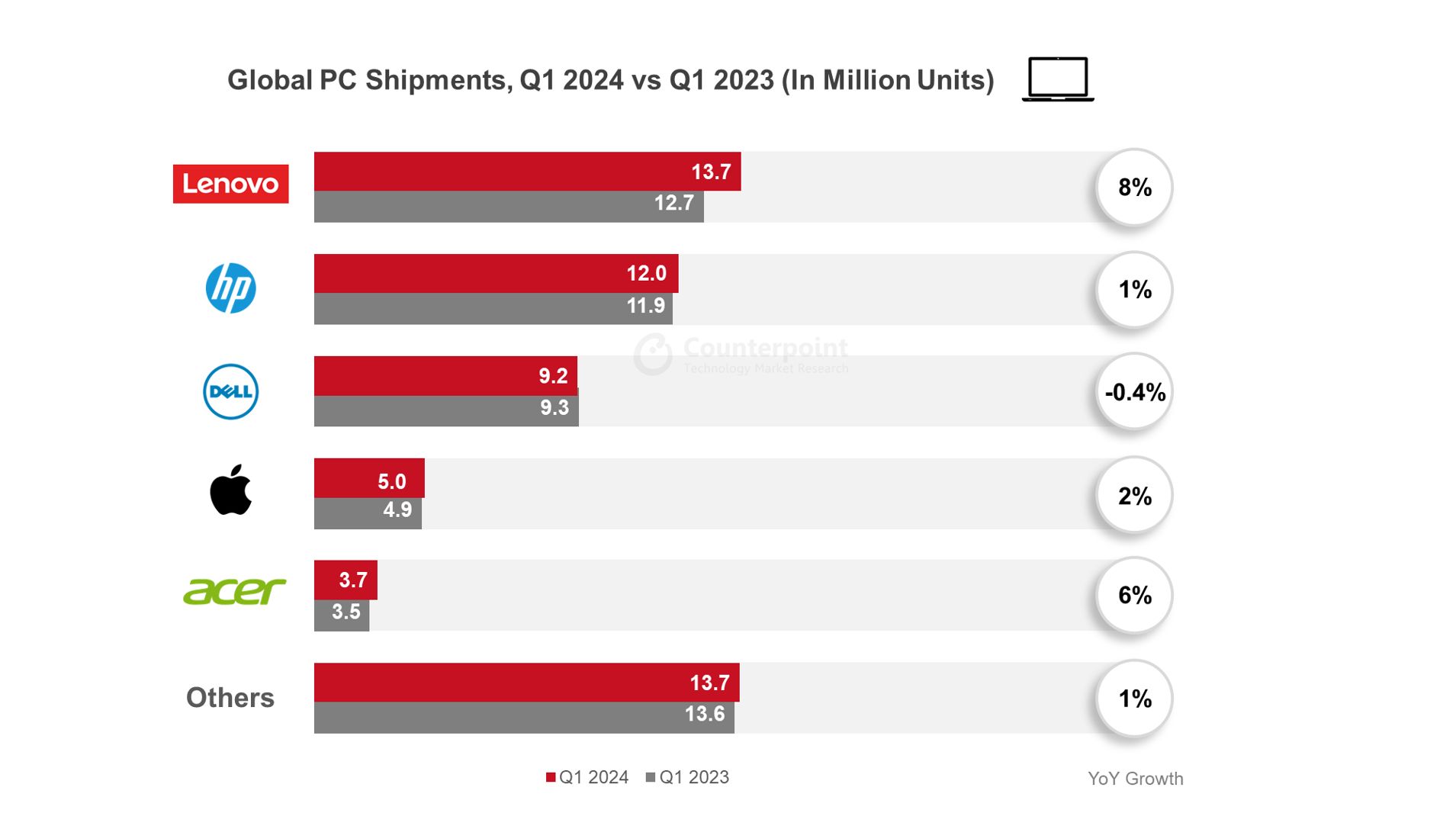

众所周知,立讯精密第一大客户是苹果,其市值从2019年初的1000亿元,增长到目前的近4000亿元,业绩在过去的两年中也实现大幅度增长,哪怕2020年上半年由于疫情影响,但是其净利润依然维持增长,背后的原因动力同样在于苹果!

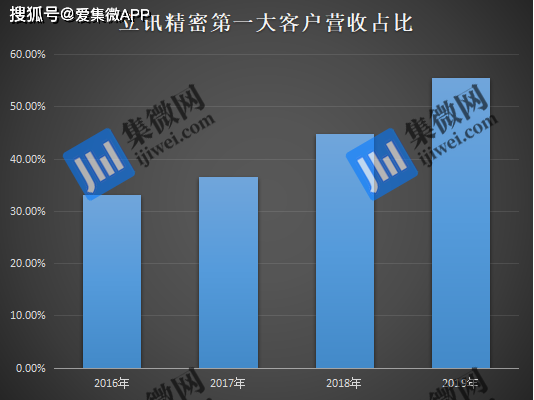

据笔者查询得知,2016-2019年这四年中,苹果作为其第一大客户,在其每年的总营收中占比分别为33.18%、36.58%、44.85%、55.43%,2019年来源于苹果订单大幅增长的重要原因,则在于为苹果提供TWS耳机代工服务!

2015年立讯精密消费性电子业务营收为44.16亿,占比为43.56%,2016年增长到69亿元,占比为50.14%,2017年增长到151.88亿元,占比达到了66.54%,2018年为268云南,占比为74.77%,2019年增长到520亿元,占比达到了83.16%。由此可见,立讯精密的业绩增长主要来源还是在于消费电子,而苹果是其最大的推动力。

再来看看蓝思科技,众所周知,蓝思科技产品主要为防护玻璃,2017年中小尺寸防护玻璃营收为168亿元,占公司总营收的71.01%,到了2018年,尽管该部分业务营收增长到了194亿元,但占比依然高达近70%,2019年进一步微增到213亿元,占比为70.41%。

其第一大客户同样是苹果,2017年其第一大客户营收占比为49.37%,当年度贡献的销售额为117亿元,到了2018年,销售额微增到130亿元,占比仍有46.97%,2019年,销售额同样是130亿元,占比降到了43.07%。

显而易见,对于蓝思科技而言,其业务想要得到增长,在传统的手机市场已经很难,一方面在于手机市场的饱和,另一方面在于防护玻璃市场竞争十分惨烈;此时必然得通其他业务实现业绩增长——大尺寸防护玻璃。

数据显示,2017-2019年,其大尺寸防护玻璃业务营收分别为25亿元、27亿元、37亿元。尽管处于增长中,但与其总营收相比,占比依然很低。

领益智造同样也面临这一问题,众所周知,领益智造是借壳江粉磁材上市,目前来看,公司主要业务为领益智造部分的精密功能及结构件,以及原来江粉磁材的显示及触控模组业务。其中精密功能及结构件业务2019年营收为169亿元,在总营收中的占比为70.08%,2018年营收为143亿元,占比为63.81%;显示及触控业务2018年营收为47.86亿元,占比为21.27%,2019年下降到39.81亿元,占比下降到16.65%。

为了拓展新的业务,领益智造在2019年进行了一笔大的收购,其重金收购了手机充电器巨头赛尔康,随后到了年底,又收购了光宝印度子公司,促进赛尔康在印度发展。

值得一提的是,尽管领益智造同样是苹果供应商,但是其客户却十分分散,2019年第一大客户营收占比只有16.14%,而在2018年只有15.38%;2019年前五大客户合计销售额占比为38.9%,2018年为36.62%。

简而言之,立讯精密通过与苹果深层次的绑定,才得以实现业绩的快速增长,在该模式成功以后,同为苹果核心供应商的蓝思科技与领益智造,在传统业务难以得到快速增长之际,无疑都急需拓展新的业务,从现有的布局来看,蓝思科技潜在业务在于车载领域,而领益智造也通过资本运作切入了手机充充电器产业!

瞄准手机代工市场:多方面混战意在苹果/华为

在急需拓展新的业务之际,市场传闻蓝思科技和领益智造、领益智造都计划切入手机代工市场,甚至还有消息传闻立讯精密有意收购伟创力为苹果组装的工厂。

据集微网此前报道,苹果已经建议其AirPods无线耳机的中国代工商立讯精密对iPhone、MacBook金属外壳提供商可成科技实施一笔重大投资,希望借助此举为另外一家长期供应商富士康建立一个强大的替代选择。此举最终可能有助于立讯精密获得一部分iPhone生产订单,该手机每年的出货量约为2亿部。

不过,据集微网从业界得知消息,目前并未确定到底是谁投资可成,有说法表示:“目前立讯精密与蓝思科技两者都在抢。”

早在2019年下半年,在伟创力停止向华为代工以后,当时就有消息表示蓝思科技和比亚迪将有意接手伟创力一期和二期工厂。其中比亚迪早就有手机组装代工业务,而蓝思科技也正想通过接手伟创力工厂切入到手机代工领域。近来,同样还有消息传立讯精密计划收购伟创力替苹果代工的工厂。

毫无疑问,无论是蓝思科技还是立讯精密,想收购可成的目的都在于进军手机代工领域。众所周知,对于手机而言,从硬件成本方面来看,除了内部核心元器件以外,成本最高的当属手机机壳等外观件,包括金属中框以及金属后盖、玻璃后盖等。

据笔者了解到,目前大部分手机代工厂都有自己的金属结构件厂商,诸如比亚迪、华勤通讯等,其中比亚迪不仅仅提供金属结构件,同时还提供玻璃后盖。而华勤通讯近期与春秋电子成立合资公司,目的也是在于发力笔记本市场,为从事笔记本代工降低成本,数据显示,其单月笔记本代工出货量已经超过了100万部。

除了上述三家企业以外,还有业界人士向笔者表示,领益智造同样想从事手机代工业务,从领益智造角度来看,在传统业务发展受限的情况下,如果能够进军手机代工市场的话,未必不是一个好的方向。

但从当前手机代工市场来看,除了ODM厂商闻泰、华勤、中诺电子以外,还包括富士康、比亚迪、卓翼科技和光弘科技、深科技等,整体而言,市场十分的饱和,尤其是在中低端市场更是如此,如卓翼科技拿下了小米不少中低端手机订单,而光弘科技拿下了华为不少中低端手机订单。

因此,对于立讯精密、蓝思科技、领益智造而言,如果要切入手机代工市场,最大的诱惑在于苹果和华为的高端旗舰机市场,以立讯精密与苹果的深度绑定来看,其向苹果提供代工服务的可能性不小,而蓝思科技如果接手伟创力长沙工厂也可以顺利切入该领域,甚至拿到华为订单,比亚迪本身就有向华为提供代工,领益智造凭借在精密结构件业务和收购赛尔康的优势,再通过资本运作,也未尝不能切入该市场。如果上述供应链厂商最终真切入到手机代工市场的话,将会引发手机代工市场进入混战状态。

其实国内代工厂的兴起,很大程度上归功于劳动力成本低廉的红利,只是这个红利如今已经“过期”,国内人工成本大大提高,新一代流水线工人的效率反而有所下降,相比于东南亚等地,成本优势反而不如。未来,我们很可能从“世界工厂”过渡到“全球智造”,这也是制造业升级的必然要求。只是,代工行业并不会因此消失,而是会适应高品质、全球化的市场要求。